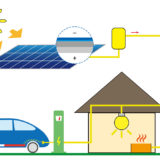

太陽光発電を導入すると、太陽光の照射を利用してパネルで発電し、それを家庭で使用したり、電力会社へ売電したりできます。

太陽光発電は、電力会社へ販売する「売電収入」ばかりに目が行きがちですが、コスト面も無視できません。当然、太陽光発電による収入があれば、設置工事費や修繕費などのコストも発生します。

太陽光発電にはあらゆるコストがかかりますが、案外目につかない費用が税金です。太陽光発電を運用していれば、税金がかかることがあります。

そこで、今回は太陽光発電を運用することで課税される税金ついて解説していきます。

太陽光発電導入後に納める税金と確定申告の必要性

太陽光発電関連で課税される税金は、おもに次の3つです!

- 所得税

- 住民税

- 固定資産税

①所得税

太陽光発電で所得税が発生する条件は、太陽光発電による年間の所得が20万円を超えた場合です。また所得税の課税に伴い、確定申告も必要になります。

年間の所得は次の方法で計算できます。

上の計算式にある「必要経費」とは、太陽光発電に関わる費用のことです。たとえば、次のような費用が太陽光発電の必要経費として扱われます。

<太陽光発電の必要経費一例>

①メンテナンス費用(太陽光発電設備に関わる点検費や修繕費、清掃費など)

②不動産取得税(太陽光発電設備の設置のための土地購入など)

③固定資産税 など

たとえば、売電収入が年間30万円でも、太陽光発電に関わる経費で年間12万円かかった場合は、雑所得は18万円です。そのため、売電所得は20万円以下になるので、確定申告は不要です。

ここで注意が必要なのは、太陽光発電以外に何か副業をしている場合です。その場合、太陽光発電以外の副業の所得と太陽光発電による年間の所得が20万円を超えると所得税の支払い義務が生じます。

家庭用と産業用で確定申告が必要かどうか変わる

また、住宅用で一般的な4kWの太陽光パネルの場合、生活用に使用した残りの余剰電力を固定買取価格制度で売電しても、年間20万円を超えることはほとんどありません。

そのため、個人が住宅用の太陽光発電設備を購入した場合は、確定申告は基本的に不要です。

ただし、個人が10kW以上の産業用の太陽光発電を導入した場合は、売電収入が20万円を超えることが大半のため、確定申告をする必要性があります。

給与で暮らすサラリーマンの場合、売電収入は雑所得で申告します。一方で、個人事業主や法人が”事業”として産業用の太陽光パネルを使用する場合、「事業所得」として申告することが多いです。

②住民税

住民税とは、都道府県や地方自治体の公共サービスに対して支払う税金のことです。住民税は1月1日~12月31日までの1年間の課税所得に対して計算されます。

そして住民税は給料や売電収入といった個人の所得がある限り、課税所得の額に応じてを支払わなければなりません。

したがって1円でも売電収入が発生すれば住民税は支払わなければいけません。

また住民税は、「均等割額」と「所得割額」の2つで構成され、地方自治体によってバラつきはあるものの、所得割は課税所得の10%が相場です。要するに、売電収入で所得が増えるほど、住民税も高くなります。

③固定資産税

基本的に、給与で暮らすサラリーマンが住宅用太陽光発電設備を後付けで導入しても、固定資産税は発生しません。なぜなら、固定資産は産業用太陽光パネルに対して課税されることが多く、住宅用の太陽光発電設備は”生活用資産”として考えられるからです。

ただし注意が必要なのは、太陽光発電の容量や設置方法によって、固定資産税が発生するケースです。給与で暮らすサラリーマンでも、太陽光発電で固定資産税が発生するケースは次の通りです。

- 10kW以上の太陽光発電設備を導入する

- ”屋根材一体型”のソーラーパネルを取り付ける(ZEH住宅)

(1)10kW以上の太陽光パネルを設置した場合

サラリーマンでも、10kW以上の産業用太陽光パネルを設置した場合は、”事業性”が認められ固定資産税の対象になります。

10kW以上の産業用太陽光発電は規模に応じて「余剰売電」と、発生した電力を全て売却する「全量売電」の2パターンのいずれかを選択できます。

ただし、どちらの売電方法にしろ、固定資産税を支払うことには変わりありません。

また、10kW未満の住宅用太陽光パネルでも、事業性が認められる場合は固定資産税が発生します。

たとえば、賃貸を経営するサラリーマンが、所有するアパートの屋根で太陽光パネルを取り付けると「事業性がある」と判断されることも。

なぜなら、共有部分の電気料金が太陽光発電で補われる場合、不動産に関わる収入になるからです。

(2)屋根材一体型のソーラーパネルを取り付ける

屋根と太陽光パネルが一体になった屋根材一体型(ZEH住宅)には、固定資産税がかかります。なぜなら、屋根と一体になることで「家屋の一部」として扱われ、家屋として固定資産税が課税されるからです。

ただし、この場合は太陽光パネル単体に固定資産税が掛かるのではありません。屋根材一体型のソーラーパネルが家屋に含まれることで、家としての固定資産評価額が上がることになります。つまり、自宅の評価額が上がることで、固定資産税の支払いが増えるのです。

<固定資産税の計算方法>

固定資産税(年)=固定資産評価額×1.4%※

※2020年時点

一方で、住宅の屋根の上に取り付ける「据え置きタイプ(後付け)」は家屋に含まれず、固定資産税は掛かりません。

固定資産税の支払いをできるだけ抑えたい方は、屋根の上から取り付けるタイプがおすすめです。

ただし、屋根材一体型の太陽光パネルを一般家庭の屋根に取り付けても、固定資産税は大きく変わりません。場合にもよりますが、せいぜい年間1〜2万円程度の増額で済むことが大半です。

【ZEH(ゼッチ)住宅の評判】メリット・デメリットを徹底解説!補助金は使える?

【ZEH(ゼッチ)住宅の評判】メリット・デメリットを徹底解説!補助金は使える?太陽光発電を購入する際は税金も考慮した年間の収支計画を立てるべき

太陽光に関わる税金ついて解説しました。太陽光パネルを導入すると収入面に目が行っていましがちですが、税金がコストとして乗りかかることになります。

そのため、収入だけでなくコストも鑑みて、年間の収支計画を立てることをおすすめします。思わぬコストが掛かれば、当初想定していた額よりも収入は低くなるのことに、驚くことになります。

そのため、税金を含むコストや、売電収入ついては、太陽光パネルを販売する事業者へ問い合わせるのがおすすめです。

太陽光発電のメリット&デメリットから考えるやめたほうがいい理由と発電の仕組み

太陽光発電のメリット&デメリットから考えるやめたほうがいい理由と発電の仕組み 太陽光発電投資ならサラリーマンでも毎月20万円の副収入がゲットできる!

太陽光発電投資ならサラリーマンでも毎月20万円の副収入がゲットできる!